低利率债券环境本身容易放大波动,低票息创造低安全垫,低利差环境显示机构拉长久期和信用挖掘越来越充分,暗含更大的波动风险,叠加互联网平权和银行理财净值化发展,基金工具化特征和负债短期化特征愈见明显。...

手机扫码免费下载

纠错留言#摩根士丹利基金吴慧文:捕捉中短债确定性机会,长久期资产存博弈机会,需兼顾赔率和流动性简介

低利率债券环境本身容易放大波动,低票息创造低安全垫,低利差环境显示机构拉长久期和信用挖掘越来越充分,暗含更大的波动风险,叠加互联网平权和银行理财净值化发展,基金工具化特征和负债短期化特征愈见明显。

以近几年发展较快的短债基金为例,截止2024年三季度末短债基金规模为1.28万亿,较上季度减少2120亿,短债基金由于注重平衡收益和回撤,在近几年存款降息浪潮下,货基收益大幅降低,而短债还能享受广谱利率降息浪潮下资本利得,同时资金宽松使得回撤可控,深受零售客户青睐,但近几年由于投资者在理财净值化体验加深、零售客户购买债基增速超越机构客户、专业信息的快速传播等因素,导致零售客户负债不零,也即表面上负债客户足够分散会增强负债稳定性,实际上零售接收互联网信息效率提升,导致了“零售不零”、“零售从众”,负债不稳定性明显增强。另外纯债基金中,数据显示2024年年中理财子持有债基规模1.1万亿,据推测截止2024年10月末留存为7-8千亿左右水平,显示理财子在近两年净值化发展之后,对行情预判增强,赎回显示更加高频和前瞻,从理财子账户现金配置比例提升至20%以上,可见一斑,理财子对流动性的负债安全垫需求有所提高。

近两年由于城投化债和资产荒大逻辑根深蒂固,导致利差扁平化,期限利差和信用利差似乎失去了定价锚,合意的利差水平在脱离历史水位的利差位置,难以定价,困扰每一个机构寻找安全收益比,而债市“三把斧”:票息、杠杆、久期,今年也遭遇挑战,在非银融资利率仍然在2字头水平上,5年内利率债全面回归1字头,机构配置偏好分层明显,套息价值消失。

9月底以来受到政策积极托底影响,权益市场演绎预期牛,债市由于负债和风偏的逆转,产生了两波较为快速的冲击,对比两次赎回风波来看,本次时间上相当于2022年第四季度银行理财赎回潮快进版,市场应对更有经验,资产优先于负债开始波动,从调整幅度上看,以5年AAA为例,自8月5日收益率最低点以来上行约32bp,而5年AA上行约67bp,回到4月上旬水平,以非银需求为主体的挖掘类资产,等级利差明显走扩。

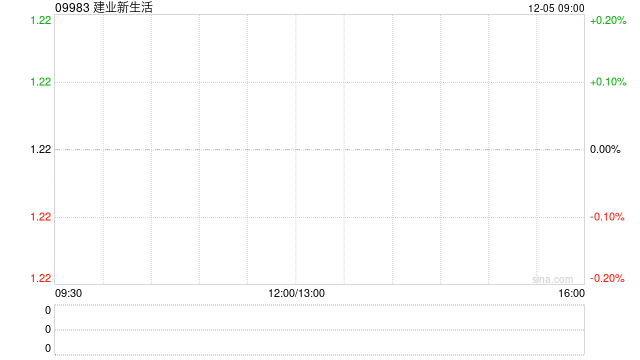

往后来看,年内剩余2个月,美国选情焦灼,预计国内资产反应国内政策预期以及政策应对的节奏和幅度,类属资产会波动加大,人大常务会议对财政政策幅度,债市已经有一部分预期,预计年内供给节奏大幅超预期难度较大,又因为央行买断式回购政策推出有力,6个月期限定价仍然低于当前同期限存单利率5bp,因此,预计货币和财政配合度较高,货币打提前量,前期1年国有行存单利率贴近2.0,可以认为是近期的顶部,11月底随着财政支出落地,预计资金会迎来系统性宽松,进一步打开存单资产运行下限,另外12月初预计有政治局会议,中旬有中央经济工作会议,定调明年经济发展思路和未来宽财政计划,预计债市仍然有博弈机会。

当前来看,在货币政策打配合和财政支出加快逻辑下,中短债资产确定性高,长久期资产存在交易和博弈机会,利率债和二永债可兼顾赔率和流动性,或可择机进行交易。DR007已经稳定降低至1.6附近水平,而具备化债属性的2年AA+资产收益中枢在2.36%,套息价值明显,中短债资产波动低,确定性高,而久期资产目前仍存在后续政策和会议博弈的空间,非银负债在年末仍有持盈保泰诉求,短期方向偏震荡,短期来看,久期资产仍然需要兼顾赔率和流动性,利率债和二永债选择或为佳。

(专栏作者:摩根士丹利基金固定收益投资部 吴慧文)