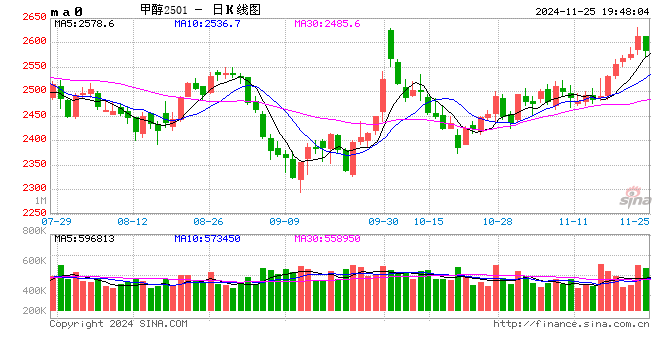

#甲醇:港口去库简介

来源: 油市小蓝莓

核心观点:中性 上周甲醇价格大幅走强,周初伊朗装置新增停车,而后PE价格大幅走强带动甲醇价格,周后期由于伊朗天然气紧张的消息发酵,导致甲醇价格大幅上涨。供应方面,内地开工率仍维持高位,部分装置短停,天然气制甲醇装置开工率回落;海外开工率大幅下降,伊朗装置后期仍有停车计划。需求方面,烯烃开工率和传统下游装置开工率变动均不大,但MTO企业库存偏低,关注后续补库情况,传统下游经历前期补库后近期放缓。短期港口高库存但去库预期逐渐兑现,盘面价格受去库预期支撑,但基差维持偏弱导致期货价格涨幅受限,导致追高的风险仍在,建议回调低多为主,关注去库预期兑现背景下1-5月差低位做扩的机会。

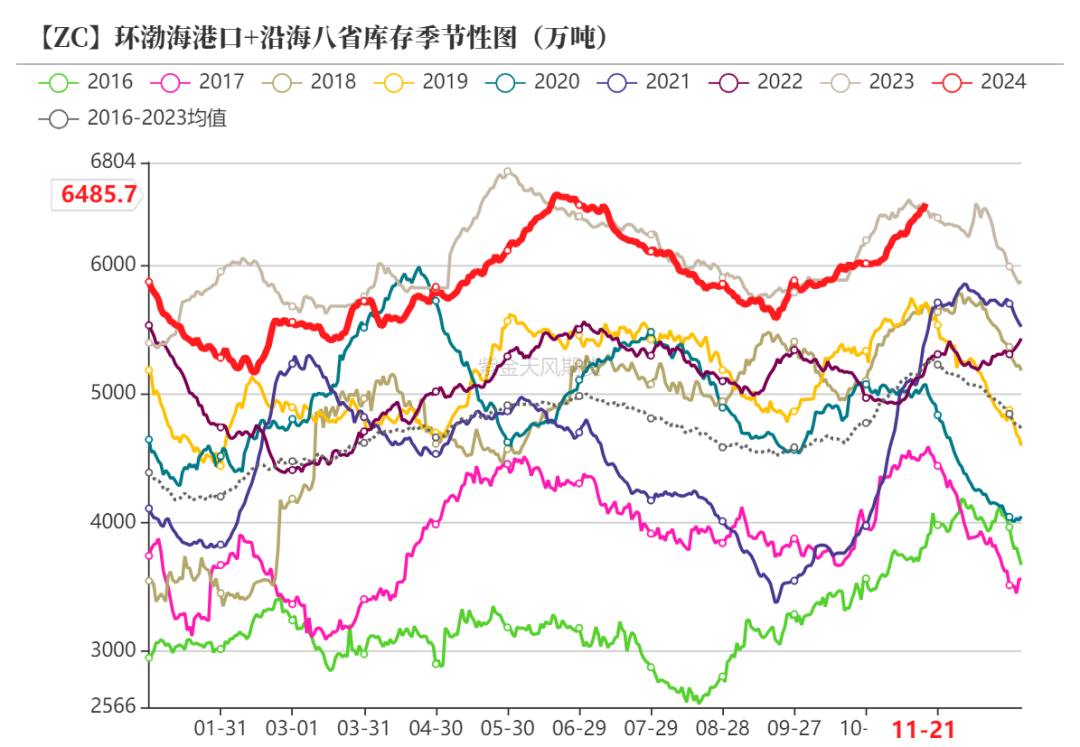

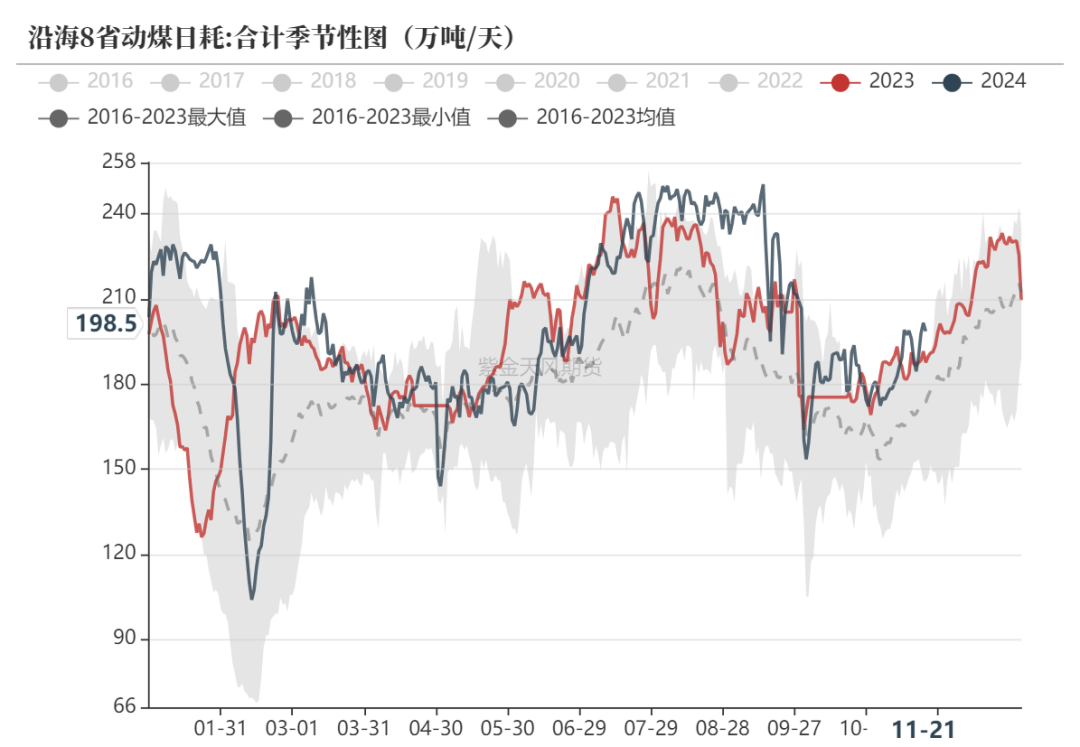

动力煤:中性 煤炭价格小幅走低,尽管煤炭日耗回升,但当前煤炭库存仍偏高

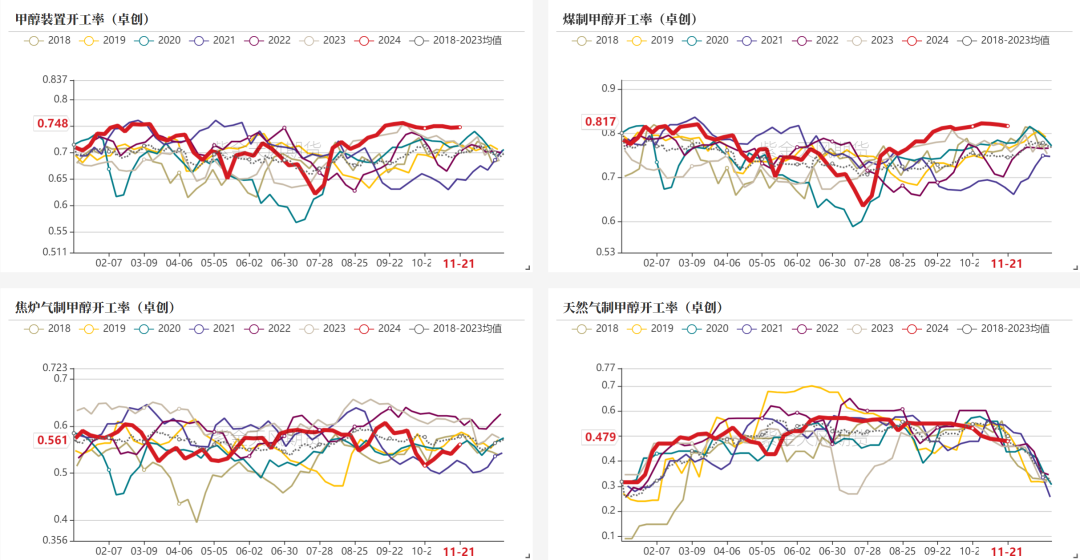

国内供应:偏空 国内开工率仍偏高,国内天然气制甲醇装置11月底开始或逐渐兑现停车,供应存在减量预期

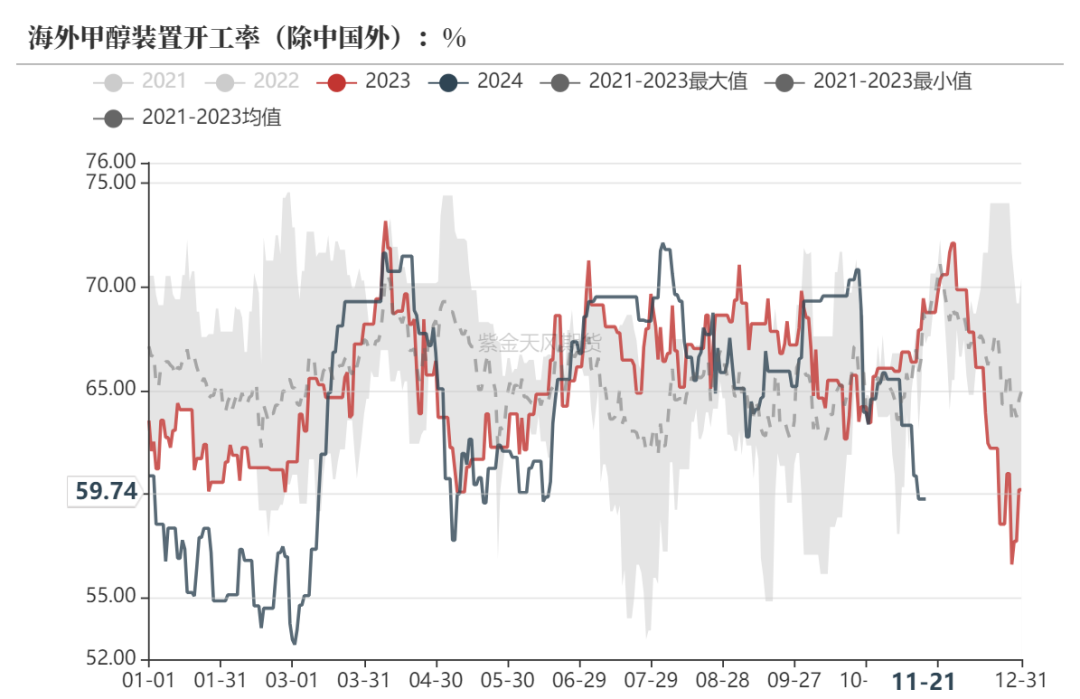

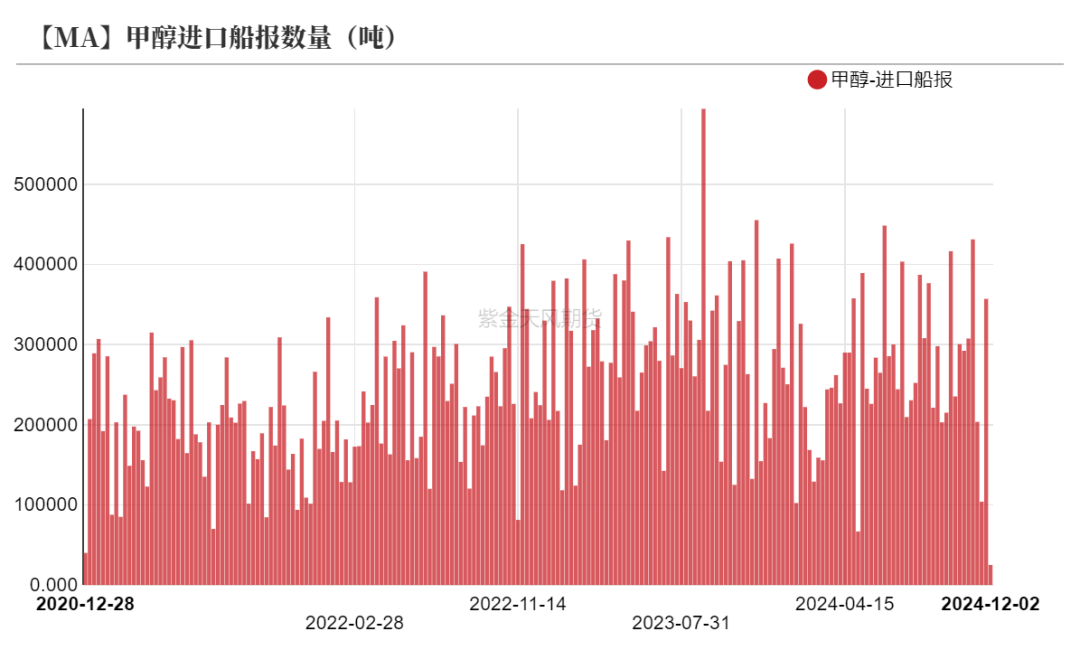

进口:偏多 海外开工率大幅回落,前期停车带来的进口减量12月逐渐兑现,进口存在减量

下游需求:中性 烯烃需求和传统需求变化均不大,下游补库情绪一般

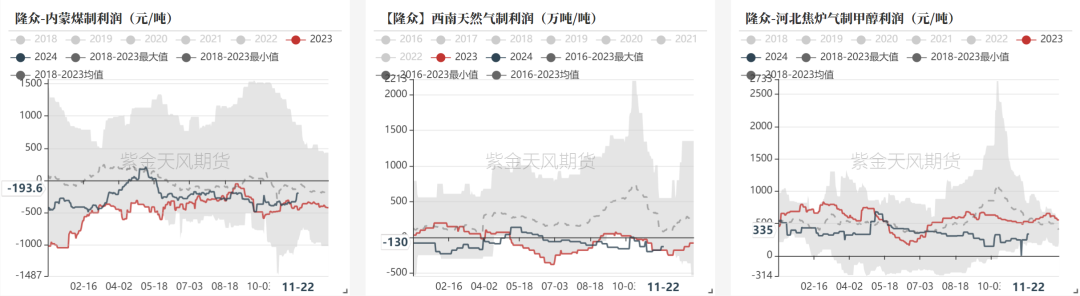

上游利润:偏多 煤炭价格走弱,煤制甲醇利润回升;天然气制利润维持偏弱;焦炉气制利润表现较好

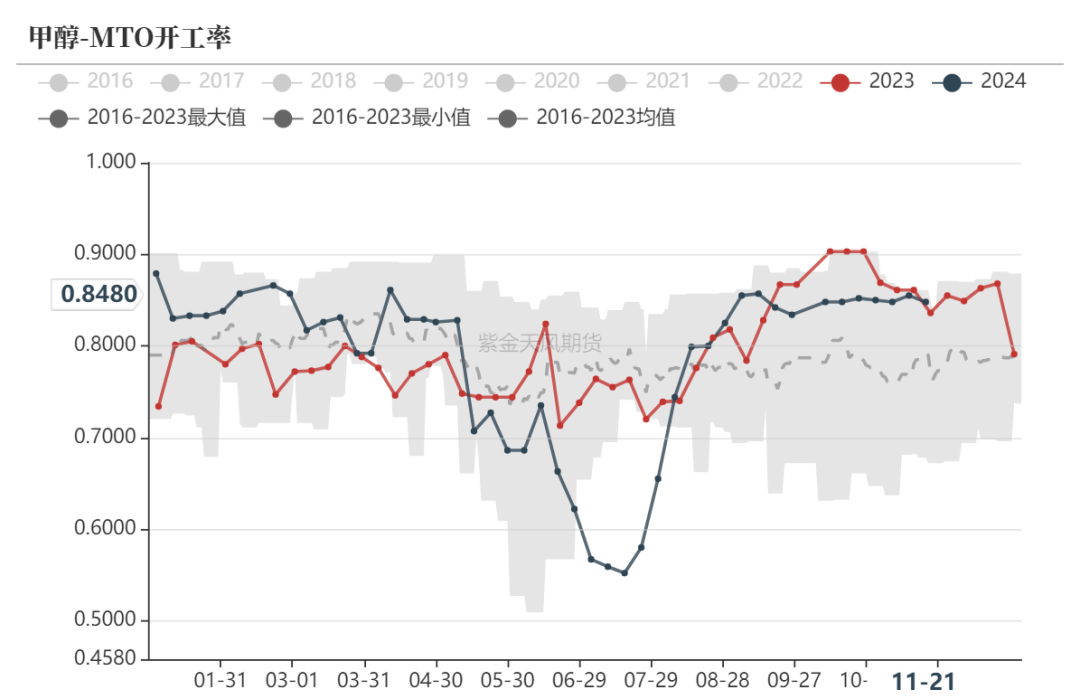

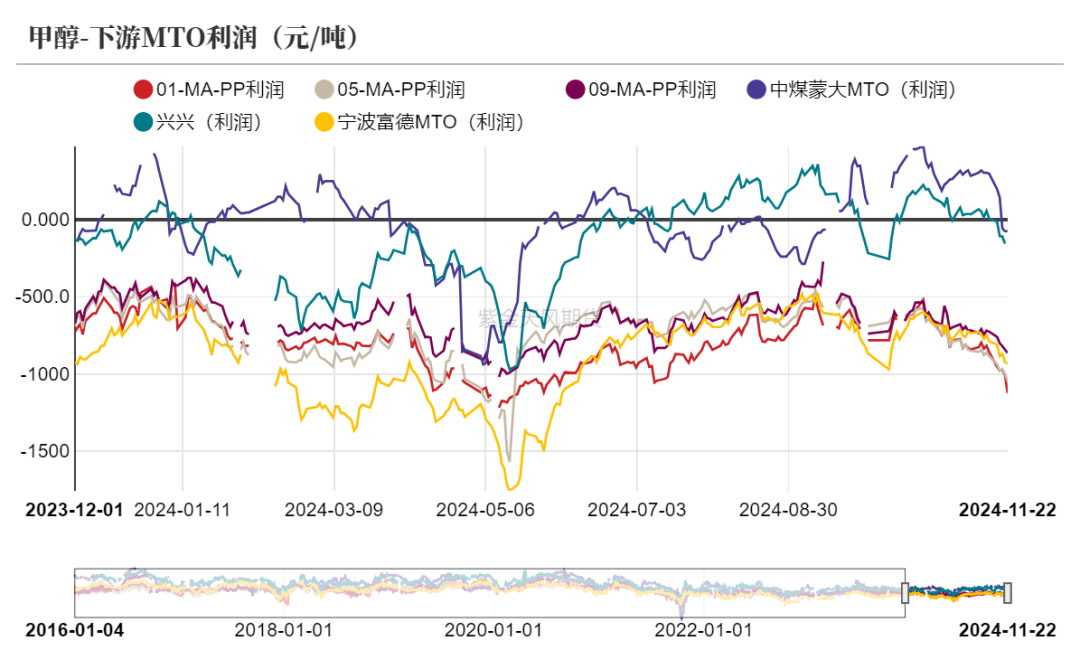

MTO利润:中性 MTO利润上周回落,当前利润处于年内中等水平

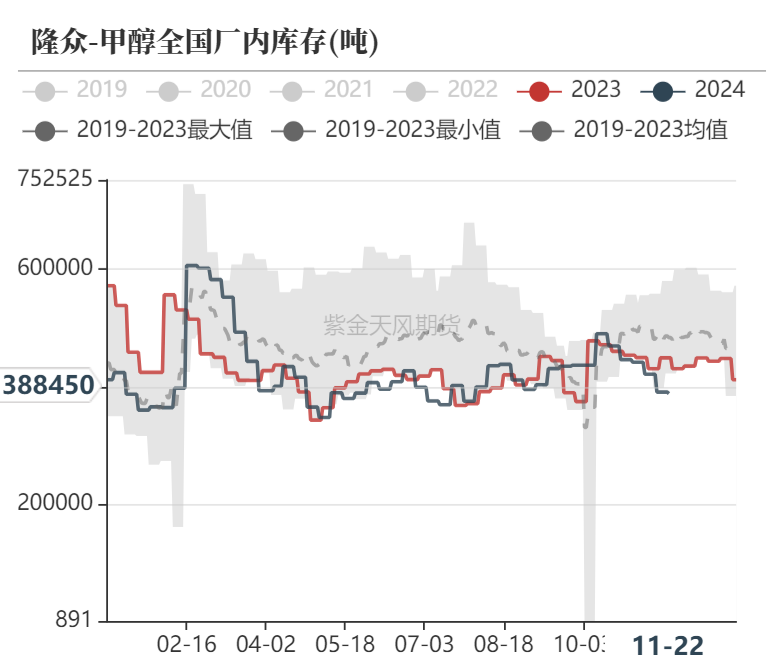

库存:偏空 港口上周去库但当前库存仍有压力;内地企业库存去库,当前库存偏低

海外开工率明显下行

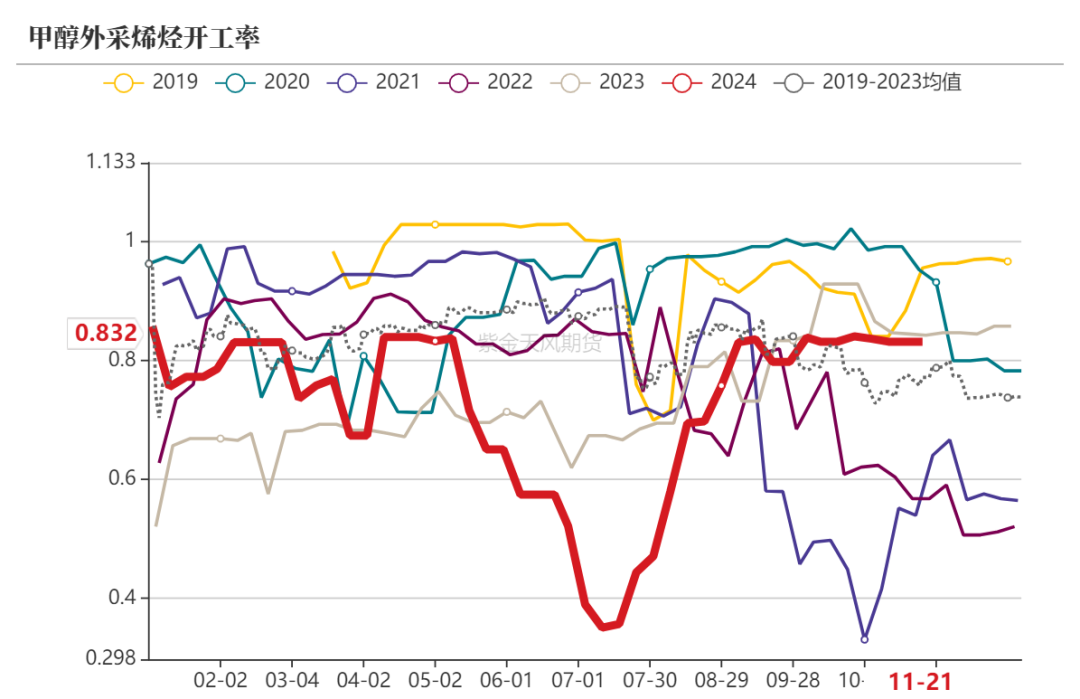

开工率变动不大

截至11月21日当周,全国甲醇装置开工率74.8%,其中煤制甲醇装置开工率81.7%,焦炉气制甲醇装置开工率56.1%,天然气制甲醇装置开工率47.9%。

部分装置短停

久泰托县11月21日检修,计划11月26日重启,内蒙古易高11月17日检修,计划11月26日重启,大庆油田天然气制装置11月7日检修,晋煤中能11月18日重启,其他装置变动不大。

海外开工率继续下降

海外甲醇装置开工率上周大幅回落,美国新增一套180万吨装置检修,委内瑞拉3#250万吨装置全部停车检修,伊朗装置上周变动不大,本周初Sabalan165万吨重启,目前6成负荷,kimiaya165万吨装置下降至6成负荷,近期有停车计划。

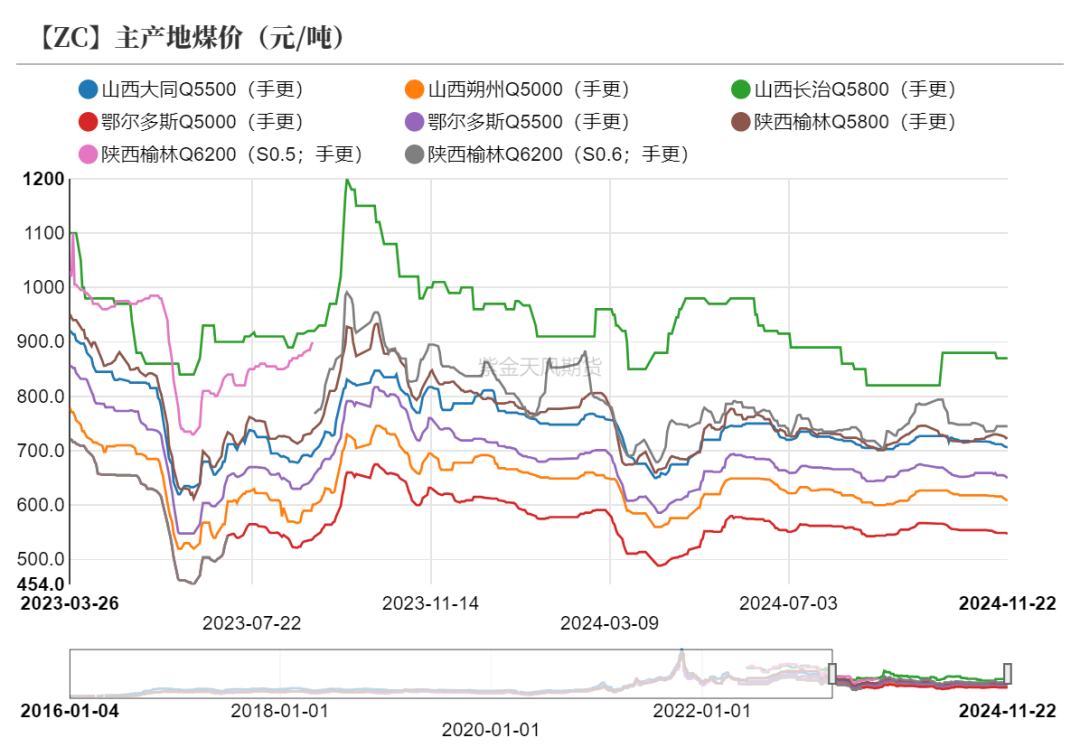

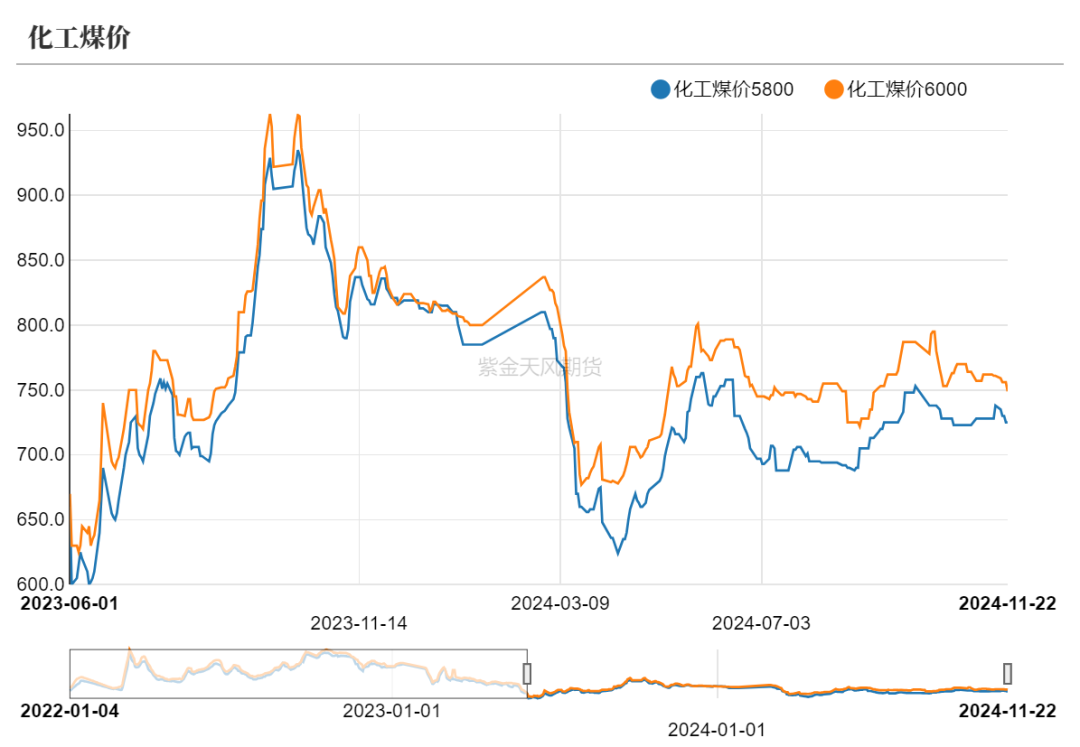

煤炭价格小幅走低

煤炭价格小幅走低,尽管国内日耗小幅回升,但由于当前供应充足,港口煤炭库存继续累库,导致当前供应端继续承压,短期预计煤炭价格维持弱势整理。

上游利润小幅回升

煤炭价格小幅回落,且内地甲醇价格周内明显反弹,导致周内煤制甲醇装置利润回升,天然气制甲醇装置利润维持偏弱,焦炉气制甲醇装置利润表现相对较好但仍弱于往年。截至11月22日,内蒙煤制利润-193.6元/吨,西南天然气制利润-130元/吨,河北焦炉气制利润335元/吨。

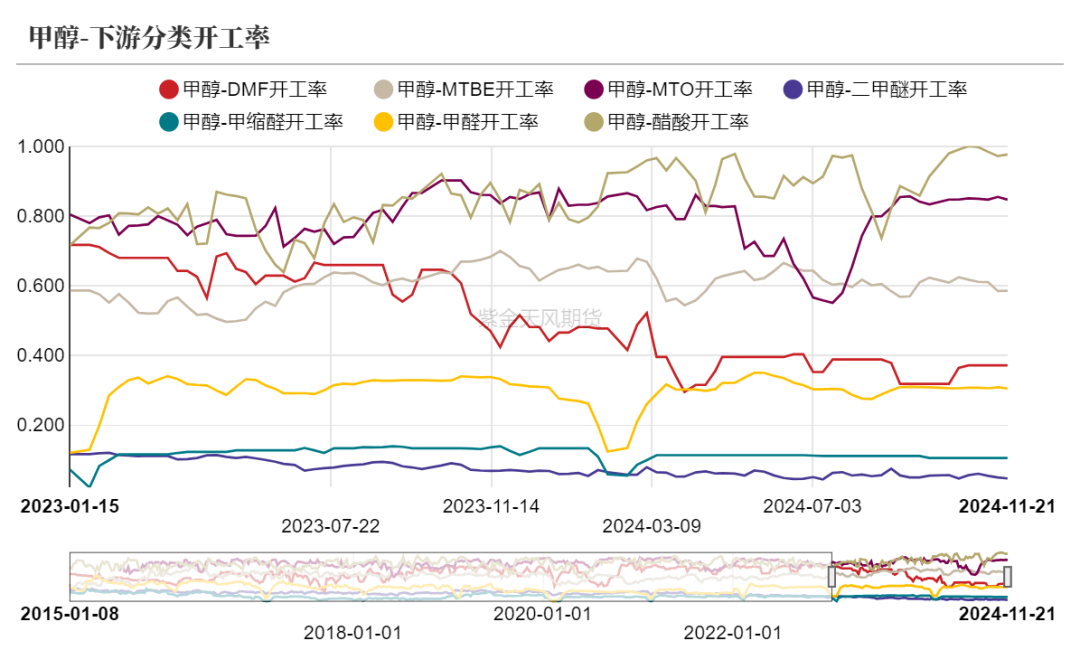

需求变动不大

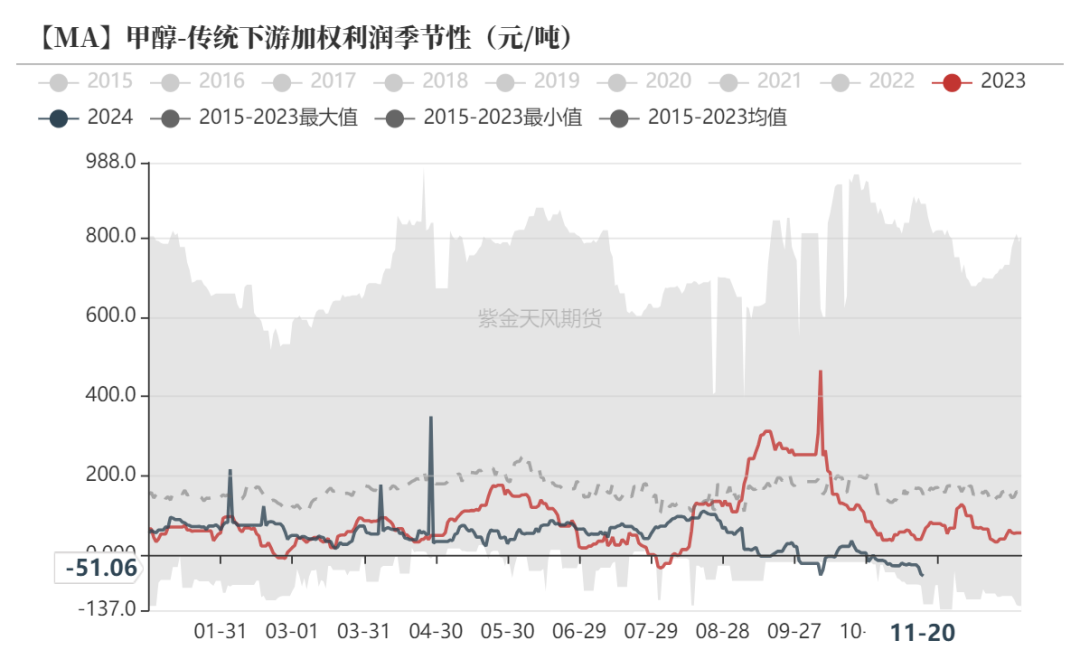

MTO利润压缩

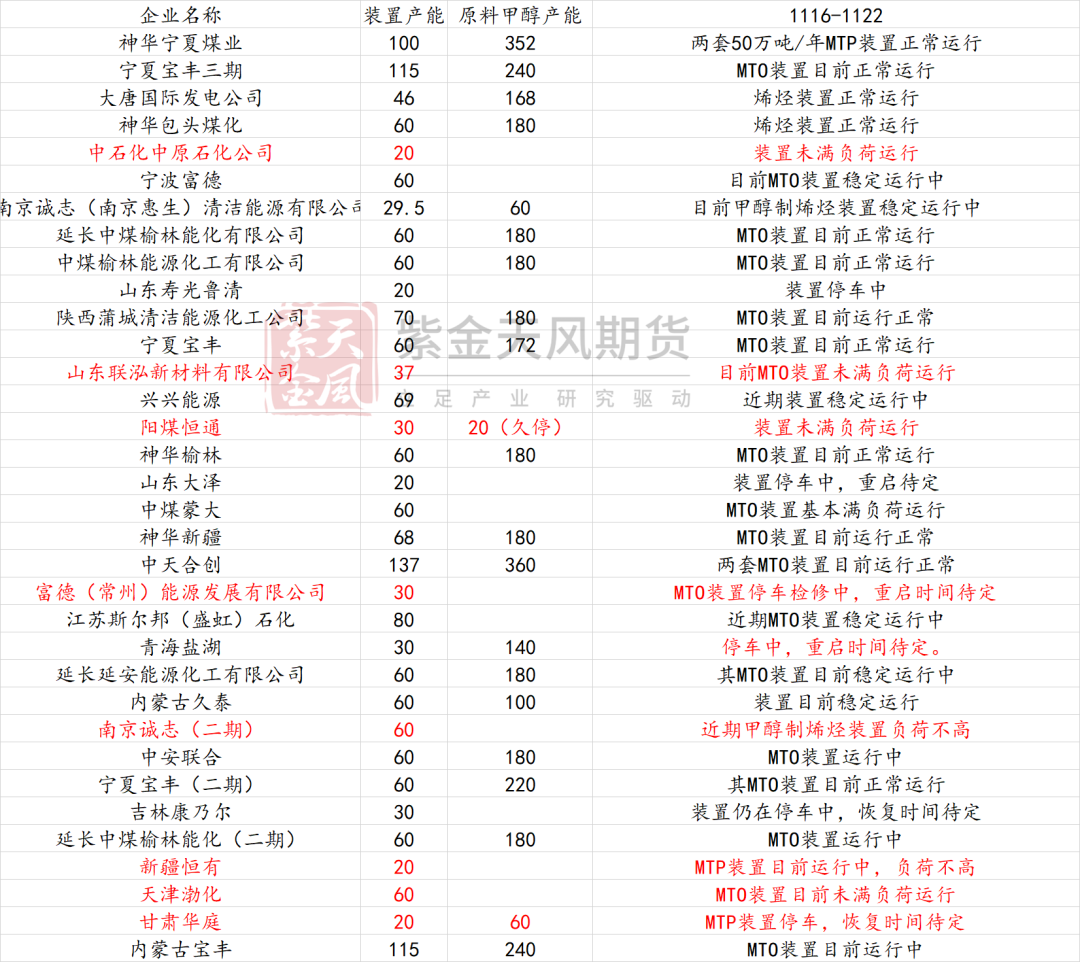

上周MTO开工率变动不大,截至11月21日当周MTO开工率84.8%,外采甲醇制烯烃装置开工率83.2%。

烯烃工厂利润上周回落,主要由于甲醇价格的大幅反弹,当前利润处于年内中等水平。

MTO装置变动不大

周内MTO装置变动不大,新增内蒙古宝丰三期样本。听闻后续有部分MTO装置停车检修或外采乙烯的情况,关注后续装置动态。

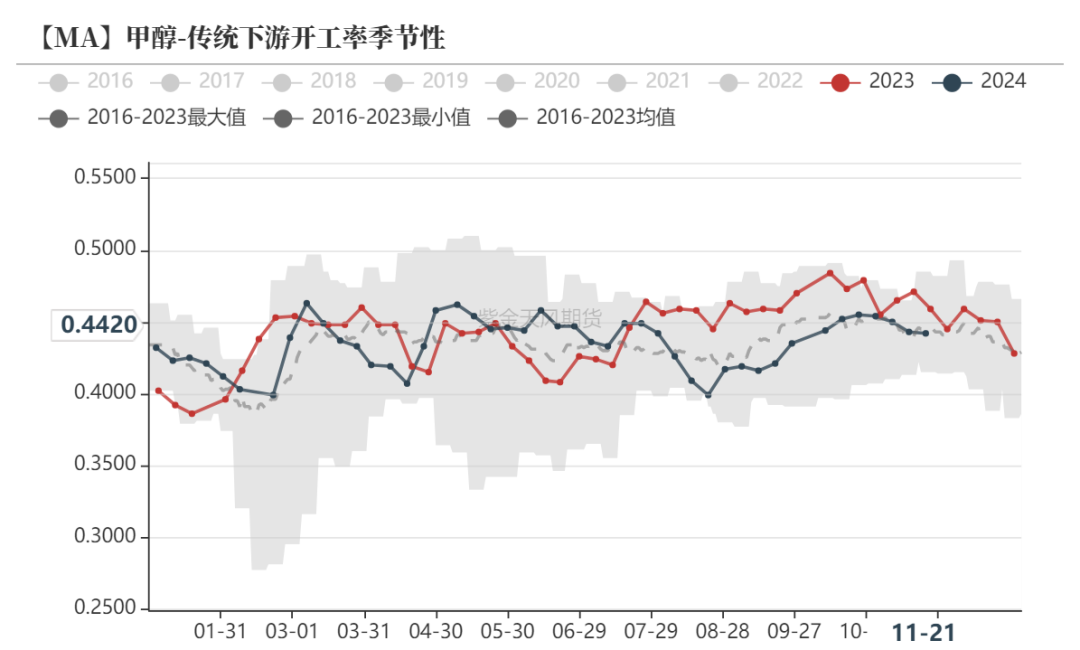

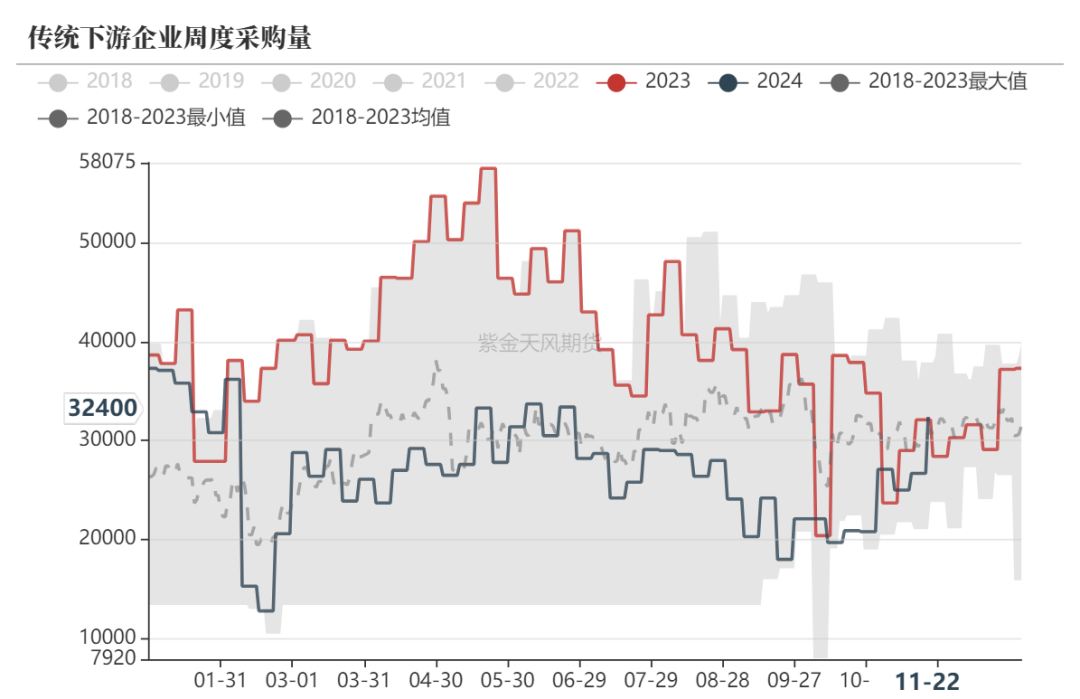

传统下游小幅走弱

传统下游综合开工率小幅回落,周内MTBE开工率回落,其他下游装置开工率变动不大。而随着上周甲醇价格的反弹叠加终端需求偏弱,传统下游装置利润再度走低,当前传统下游利润处于近年来同期低位。

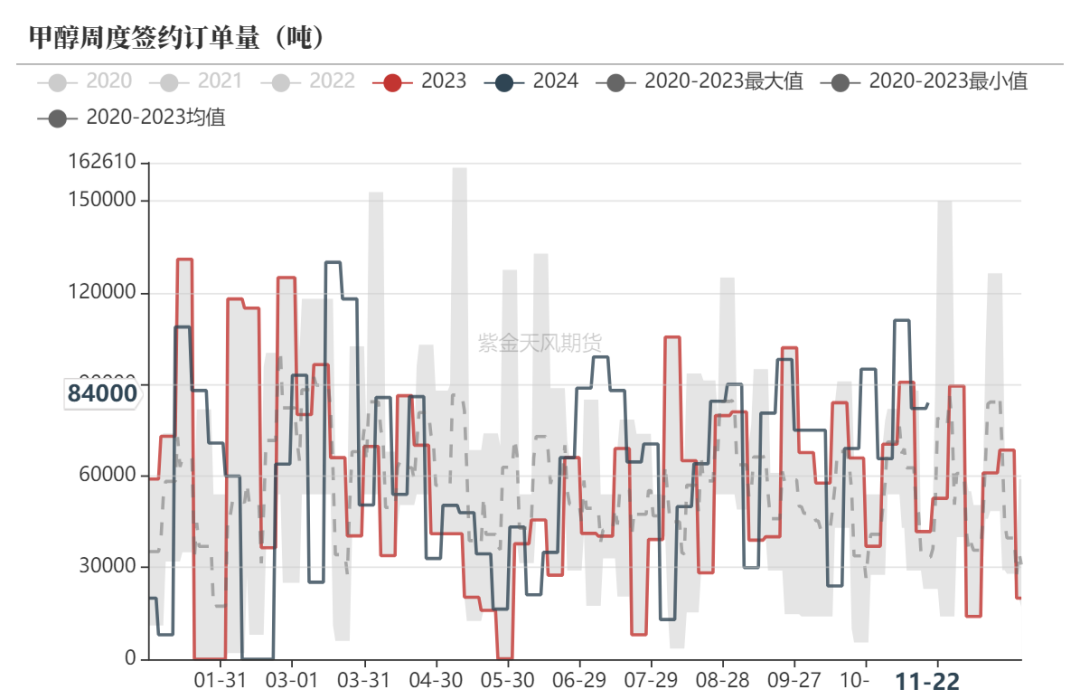

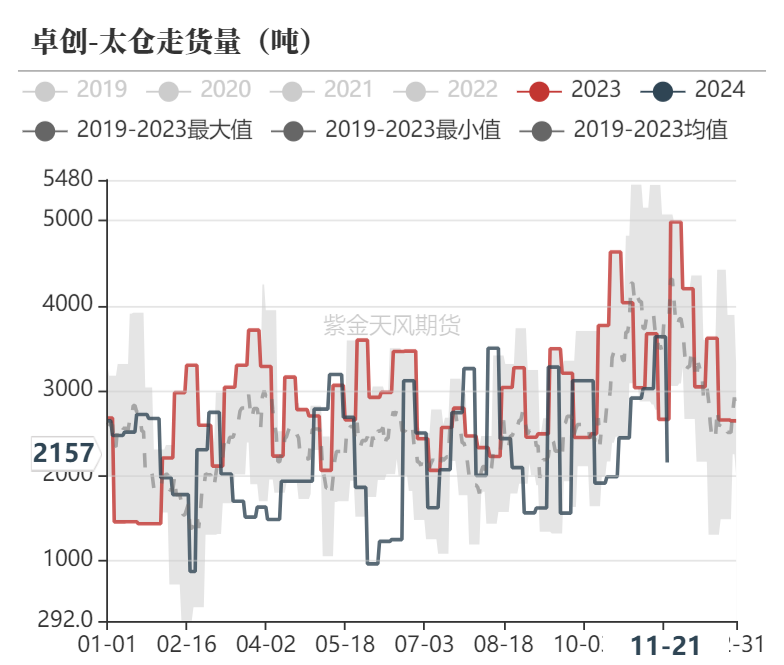

传统下游采购量大幅回升

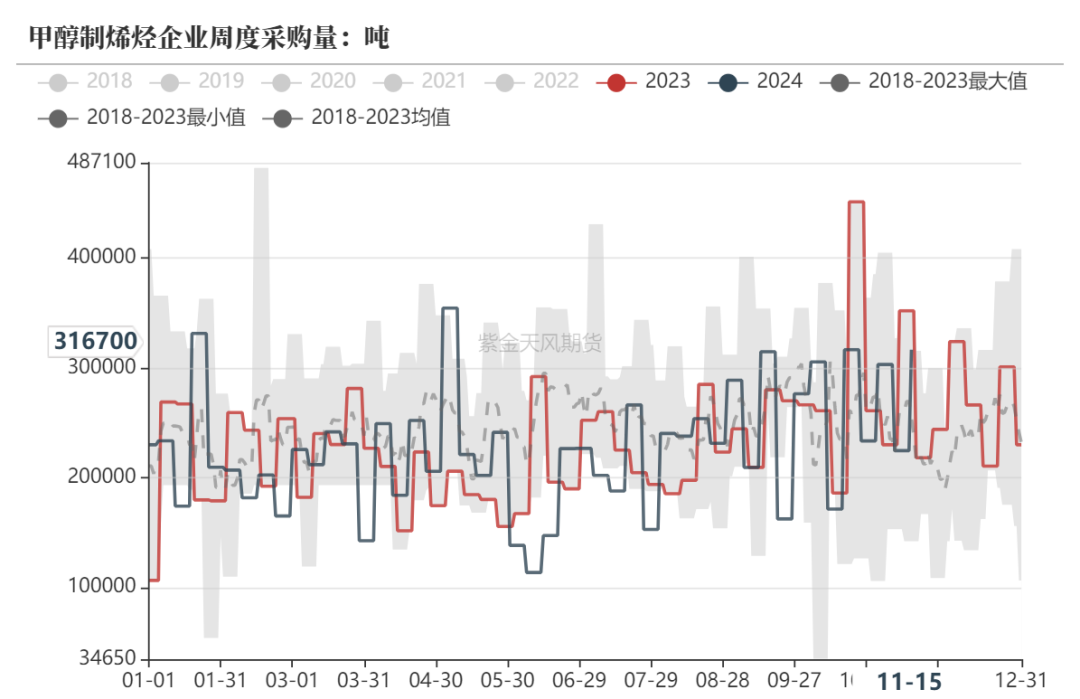

烯烃企业周度采购量周内小幅回落,烯烃工厂对于高价仍有抵触。传统下游企业周度采购量大幅回升,主要由于前期持续排库后近期刚需补库,叠加北方天气导致的提前备货,关注下游采购的持续性。

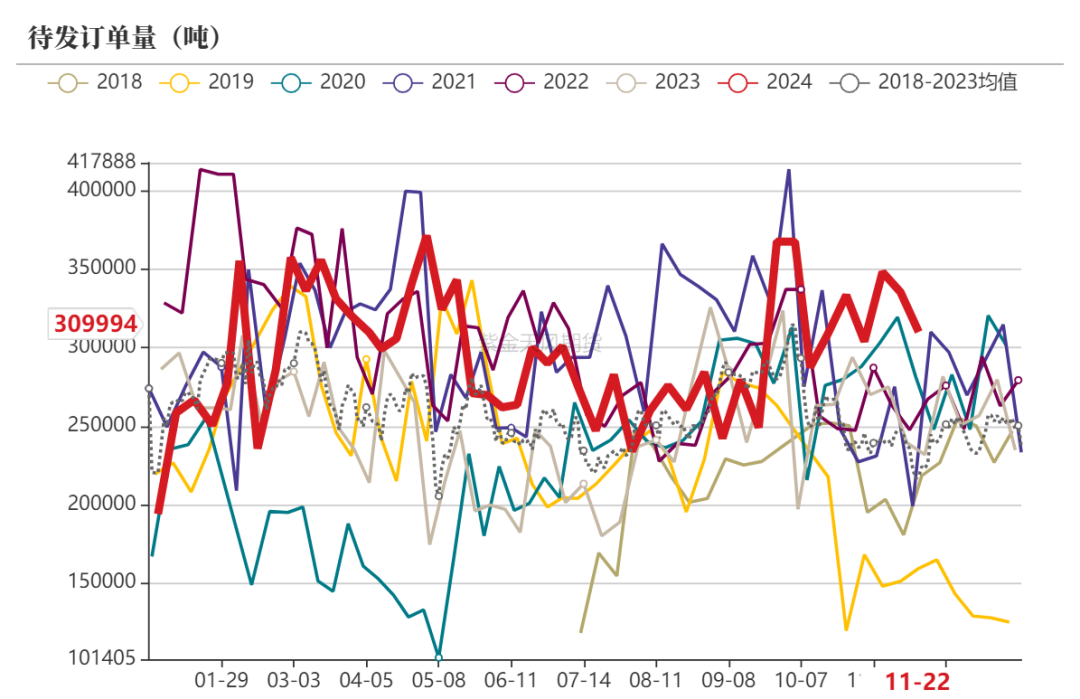

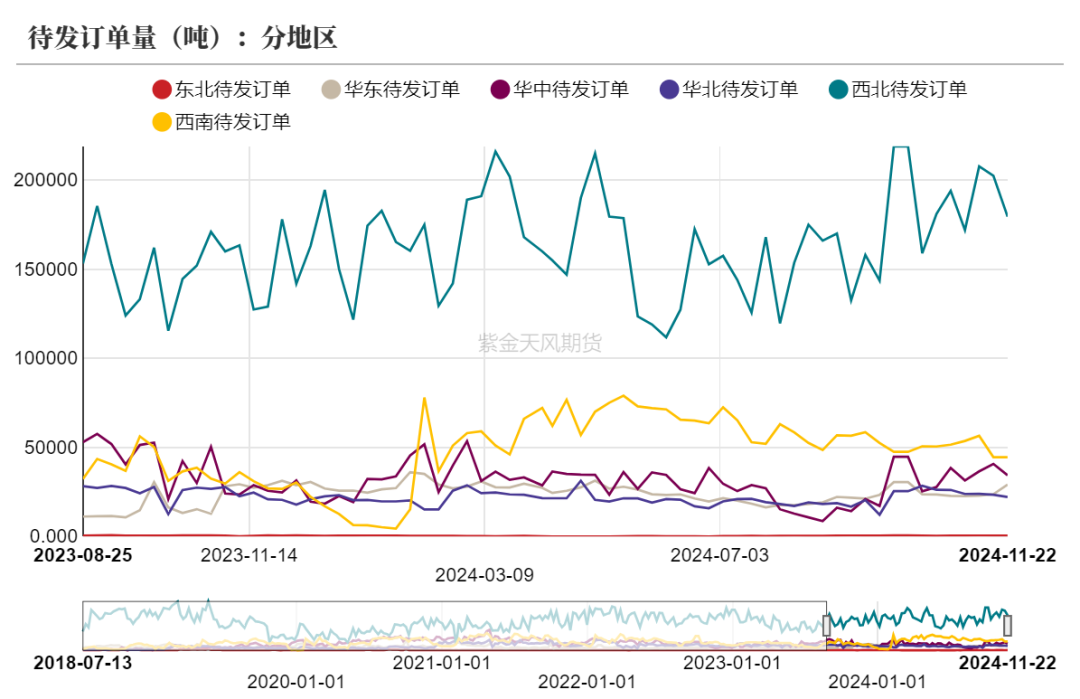

新订单表现回落

周内待发订单量明显回落,新签约订单量变动不大。

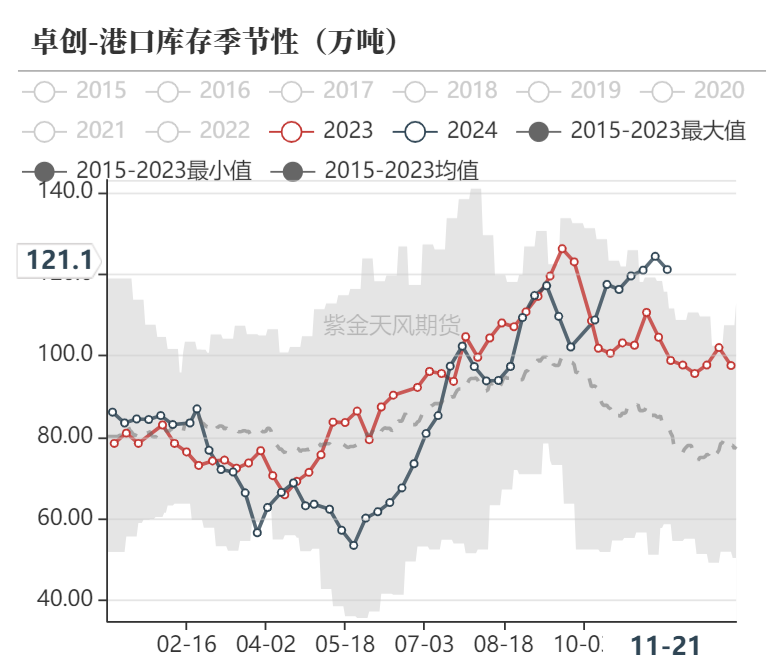

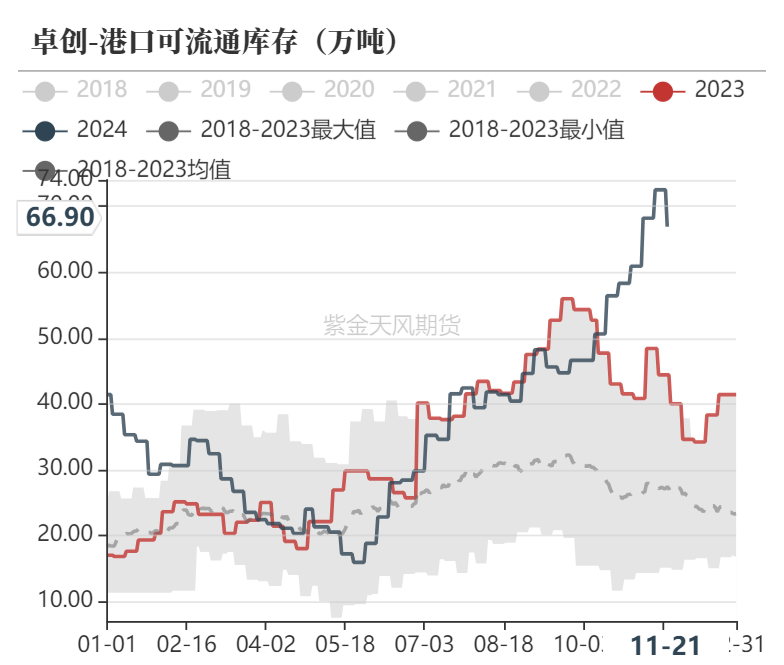

港口小幅去库

港口库存去库

上周港口库存121.05(-3.25)万吨,港口可流通库存66.9万吨,港口库存和可流通库存上周均回落,临近12月前期海外装船缩量带来的影响或逐渐兑现,关注去库的持续性。

内地企业库存维持偏低,前期传统下游企业补库叠加部分转移至港口,导致当前内日库存压力仍不大。

MTO采购意愿不高

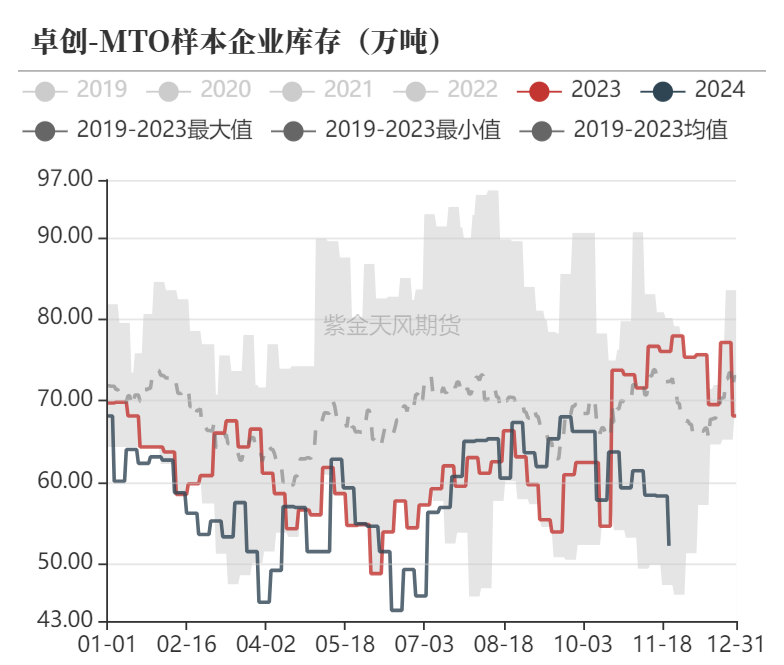

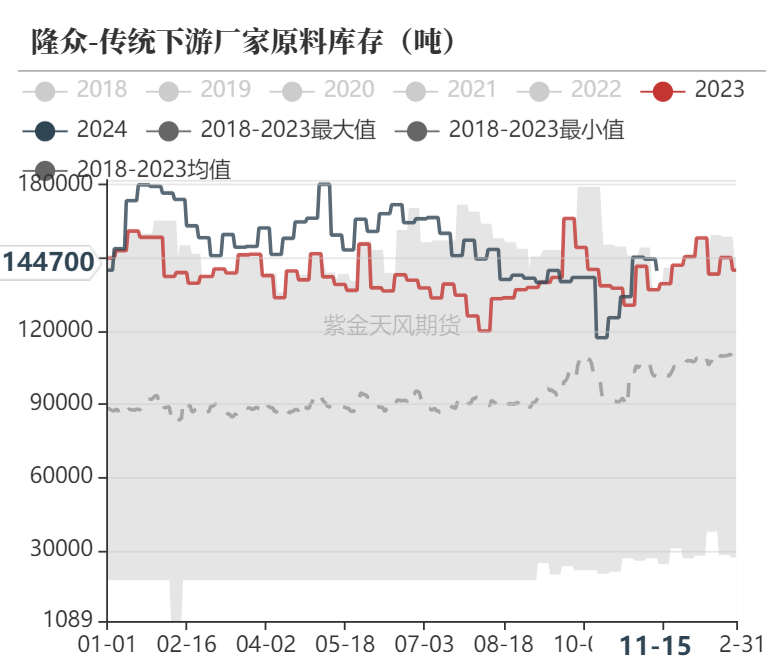

上周MTO样本企业库存大幅去库,烯烃主动备货意愿仍不强。传统下游厂家原料库存变动不大,前期集中补库后近期采购放缓。下游整体的采购情绪一般。

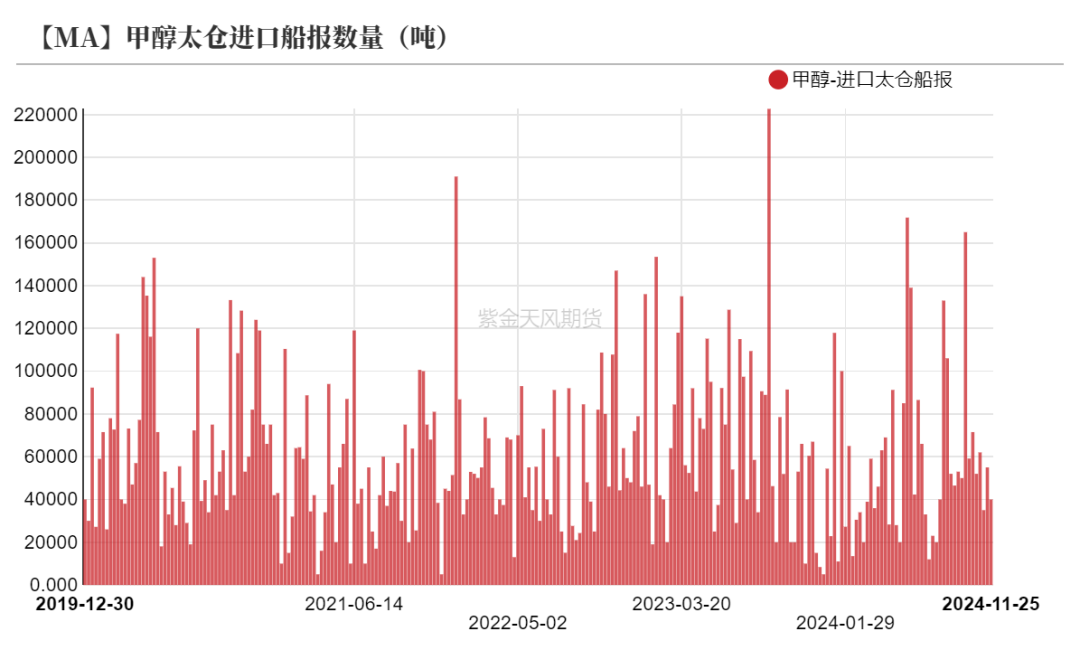

到港压力不减

预计11月22日至12月7日中国进口船货到港量在68.05万-69万吨,其中江苏预估进口船货到港量在34.05万-35万吨,华南预估5.1万-6万吨,浙江硕估22.9万-23万吨,内地预估6万-7万吨。

伊朗停车带来的进口减量或逐渐兑现。

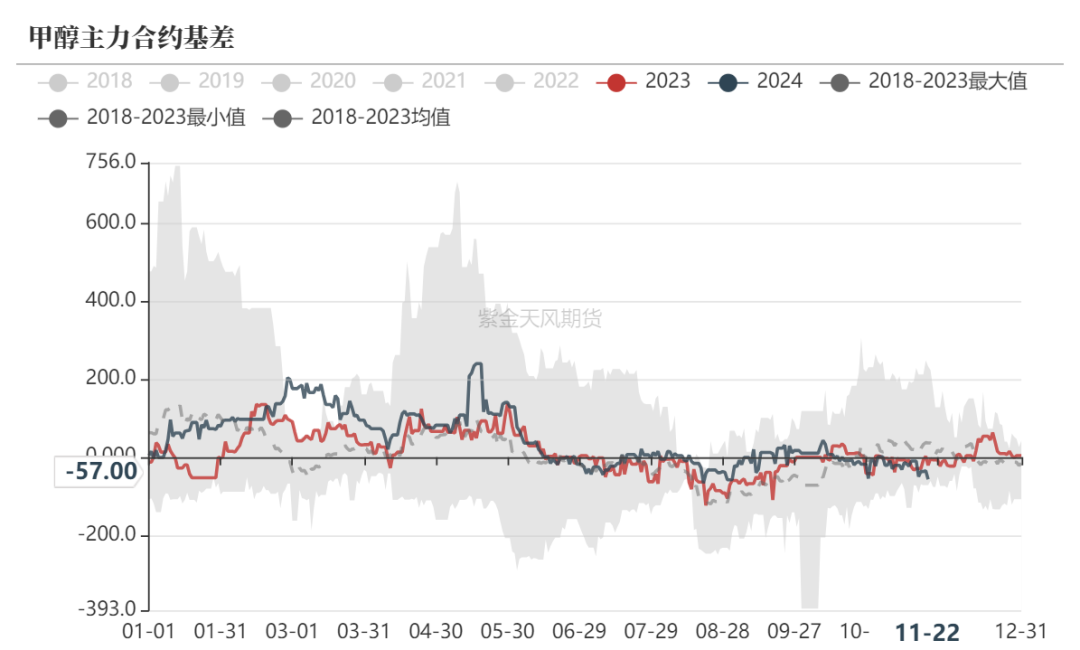

基差大幅走弱

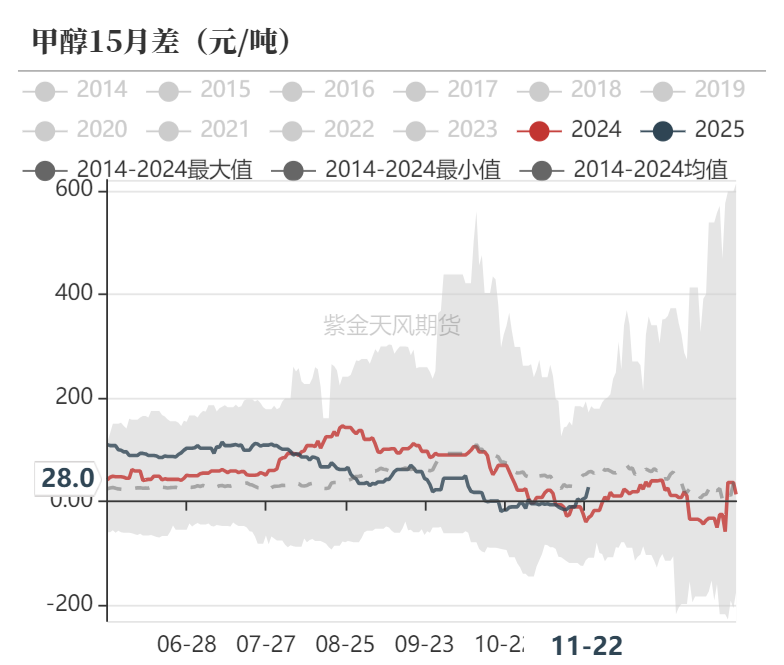

基差走弱,月差走强

华东01基差上周大幅走弱,主要由于盘面价格受伊朗天然气紧缺消息影响大幅走高,但现货价格仍受到高库存压制,导致现货和期货价格劈叉。

1-5月差上周明显走高,但周初又再度回落,短期高库存仍是压制月差的主要因素,等待去库兑现预期下1-5月差低位做扩的机会。

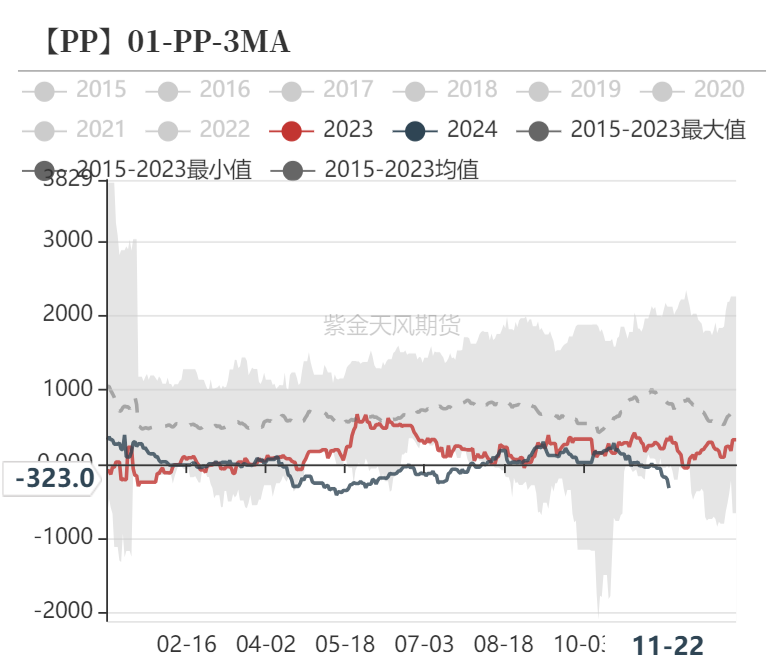

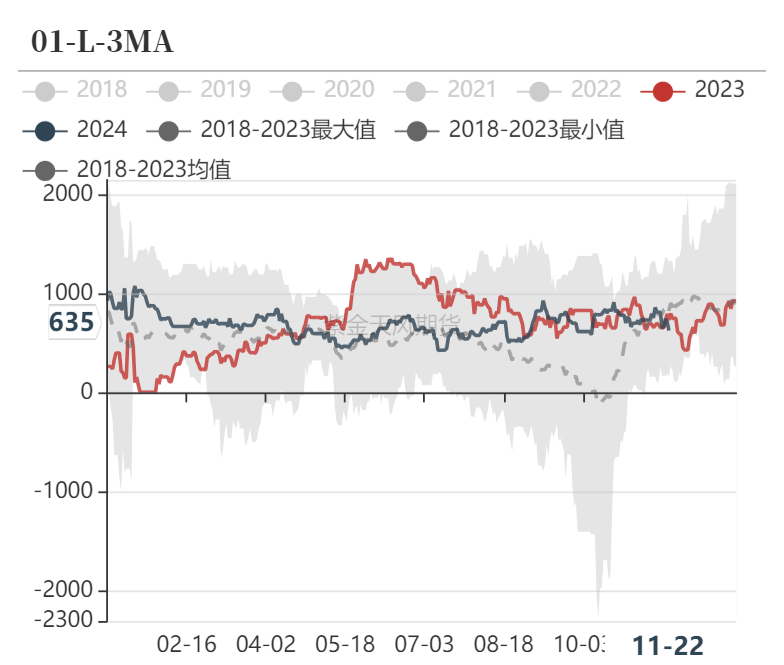

PP/L-3MA大幅走低

PP/L-3MA价差大幅走低,PE供应增量逐渐兑现导致近端偏紧格局缓解,PP供需仍处于双弱的格局,现实差异导致PP-3MA比PE-3MA更弱,而甲醇由于进口减量预期即将兑现对于甲醇有支撑,短期继续关注PP/L-3MA价差的高位做缩。

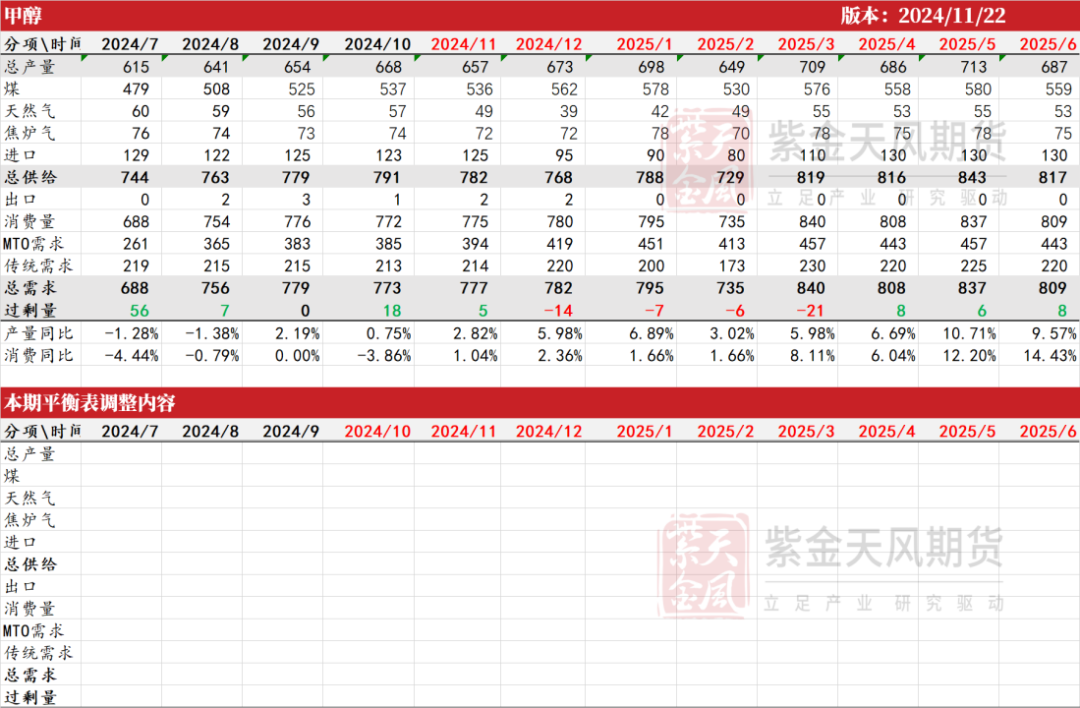

甲醇月度平衡表