重要信息点评 1、北京、上海两地同日宣布,将于12月1日起,取消普通住房和非普通住房标准。对个人销售住房涉及的增值税、个人购买住房涉及的契税,按照国家有关规定执行。个人将购买不足2年的住房对外...

手机扫码免费下载

纠错留言#中加基金配置周报|11月LPR保持不变,特朗普提名多位官员简介

重要信息点评

1、北京、上海两地同日宣布,将于12月1日起,取消普通住房和非普通住房标准。对个人销售住房涉及的增值税、个人购买住房涉及的契税,按照国家有关规定执行。个人将购买不足2年的住房对外销售的,按照5%的征收率全额缴纳增值税。

2、中央空管委即将在六个城市开展eVTOL(电动垂直起降飞行器)试点。多位业内人士透露,六个试点城市初步确定为合肥、杭州、深圳、苏州、成都、重庆。试点文件对航线和区域都有相关规划,对600米以下空域授权部分地方政府,意味着相关地方政府要承担更多管理责任。

3、五部门介绍促进外贸稳定增长“组合拳”。其中,商务部将会同相关部门制定出台拓展绿色贸易的专门政策文件,预期在明年适当时候出台。工信部将研究出台制造业数字化转型行动方案和推动人工智能赋能新型工业化行动方案。海关总署将继续支持保税维修、边民互市贸易创新发展。

4、中国11月LPR出炉,1年期为3.1%,5年期以上为3.6%,均与上次持平,符合市场预期。受访人士预计,年底前政策利率有望保持稳定,LPR也将继续维持不变。2025年央行将坚持支持性的货币政策立场,降息降准都有空间,届时LPR也有望跟进下行。

5、特朗普宣布,提名斯科特•贝森特出任美国财政部部长一职。斯科特•贝森特现年62岁,他曾担任过索罗斯基金管理公司的首席投资官,目前经营自己的对冲基金。此外,特朗普宣布提名罗素•沃特出任其就任总统后的白宫管理和预算办公室主任,并提名国会议员洛丽•查韦斯-德雷默为劳工部部长。

6、美国11月标普全球制造业PMI初值48.8,为4个月新高,符合预期,前值48.5;服务业PMI初值57,为32个月新高,预期55.2,前值55;综合PMI初值55.3,为31个月新高,预期54.3,前值54.1。

市场影响因素

数据来源:Wind,中加基金;截至2024年11月22日。

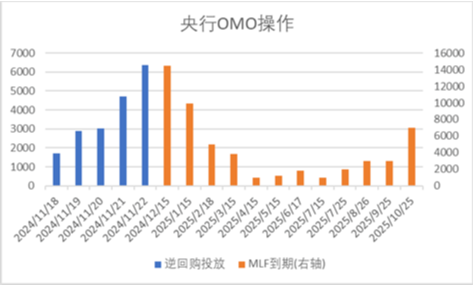

上周央行OMO投放18682亿,同时到期18014亿,共计净投放668亿。此外,11月MLF到期量为14500亿。

数据来源:Wind,中加基金;截至2024年11月22日。

生产数据方面,上周高炉开工率下行,同时水泥沥青开工有所回升。

数据来源:Wind,中加基金;截至2024年11月22日。

地产数据方面,土拍溢价率有所下行,同时商品房成交面积受二线城市影响有所回落,地产数据表现一般。

数据来源:Wind,中加基金;截至2024年11月22日。

汽车销量方面,24年10月汽车批发及零售销量同比增速分别为16.63%及16.54%,汽车销量数据大幅回升。

数据来源:Wind,中加基金;截至2024年11月22日。

进出口数据方面,上周出口运价延续上行,同时韩国出口数据有所回升。

数据来源:Wind,中加基金;截至2024年11月22日。

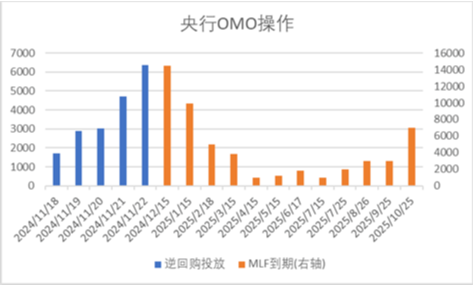

价格数据方面,农产品价格上周有所回落。其中,蔬菜价格有所下行,同时猪肉价格降至23.48元。纤维方面价格继续走弱。此前猪肉价格持续回落,对CPI形成一定压制。

数据来源:Wind,中加基金;截至2024年11月22日。

PPI影响因素方面,工业品指数上周有所上行,其中油价、沥青价格、水泥价格及玻璃价格有所上升,其余有所回落。

数据来源:Wind,中加基金;截至2024年11月22日;期货涨跌幅以结算价作为计算标准。

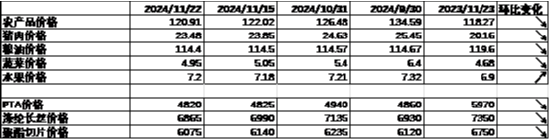

期货价格方面,上周各类期货价格大体上行,其中大豆跌幅最大,石油涨幅最大。ICE布油收于75.28美元,涨5.97%,COMEX黄金收于2718.2美元,涨5.76%。

上周美元指数上行80.69BP,美国PMI数据维持强势叠加特朗普交易延续带动美元继续走强。在此背景下人民币上周贬值130个基点,日元贬值39个基点。

市场回顾

一、基金市场

数据来源:Wind,中加基金;截至2024年11月22日。

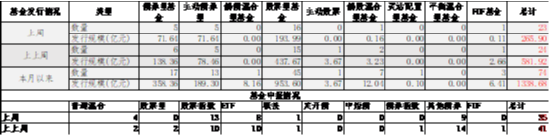

基金申报与发行方面,上周共计申报基金35支,其中普通混合型基金4支,债券类基金(9支)少于股票类基金(22支),FOF基金申报0支。发行一边,上周基金共计发行265.90亿,其中股票型基金发行规模有所回落。

二、股票市场

数据来源:Wind,中加基金;截至2024年11月22日。

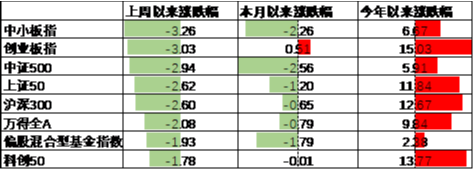

A股表现来看,上周主要板块有所下行,其中中小板跌3.26%,跌幅最大;科创50跌1.78%,跌幅最小。特朗普上台后市场预期中美关系将进一步恶化,在此背景下A股出现了一定程度的下行。偏股基金指数跌1.93%。

数据来源:Wind,中加基金;截至2024年11月22日。

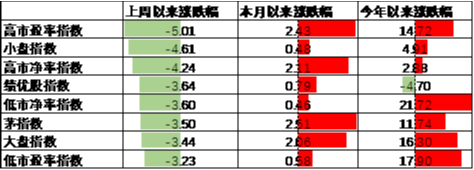

A股各风格指数中,绩优股指数跌3.53%,表现最差;低PB指数跌1.10%,表现最好。市场风格小盘价值占优。

数据来源:Wind,中加基金,行业分类为申万一级.时间截至2024年11月22日。

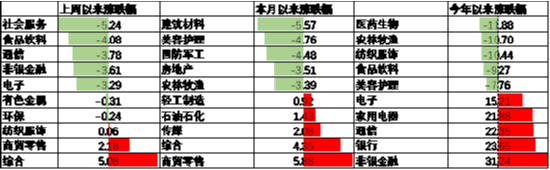

行业方面,上周31个申万一级行业中3个上涨,28个下跌。其中,游资情绪回升背景下微盘风格有所修复,其中综合行业涨5.08%,环保行业跌0.24%,表现较好。此外,金价有所回暖背景下有色金属行业跌0.31%,跌幅较小。另一方面,消费行业当中社会服务及食品饮料分别跌5.24%及4.08%,跌幅最大。此外,市场风险偏好下行背景下成长风格中通信、非银金融及电子跌3.78%至3.29%不等,跌幅居前。

数据来源:Wind,中加基金;截至2024年11月22日。

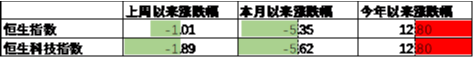

港股方面,恒生指数跌1.01%,恒生科技指数跌1.89%。国内风险偏好回落叠加美元大幅走强背景下港股有所回落。

数据来源:Wind,中加基金;截至2024年11月22日。

美股方面,上周有所下行,其中标普中盘400指数涨4.19%,表现最好;标普500指数涨1.68%,表现最差。标普PMI指数超预期显示经济韧性较强,在此背景下美股有所回升。需要注意的是,此前LEI、铜油比、2Y-10Y美债利差等指标均显示24年美国经济将面临衰退风险,随着财报恶化,市场定价已经开始由降息转为衰退。

数据来源:Wind,中加基金;截至2024年11月22日。

其他海外市场方面,日本市场跌0.93%,表现最差;韩国市场涨3.49%,表现最好。发达市场较新兴市场表现占优。

二、债券市场

数据来源:Wind,中加基金;截至2024年11月22日。

上周货币市场利率有所上行,DR007一月均值升值1.67。资金面较上上周更为紧张。

数据来源:Wind,中加基金,时间截至2024年11月22日。

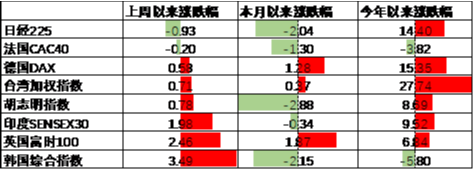

债券融资方面,上周政府债净融资额4381.23亿,维持大额净发行;企业债净融资额994.86亿,较此前有所回落。11月政府债维持大额净发行,预计对社融中债券分项提供一定支撑。

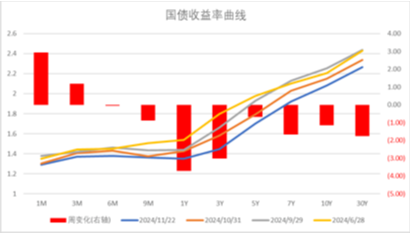

数据来源:Wind,中加基金,时间截至2024年11月22日;分位数为过去5年分位数。

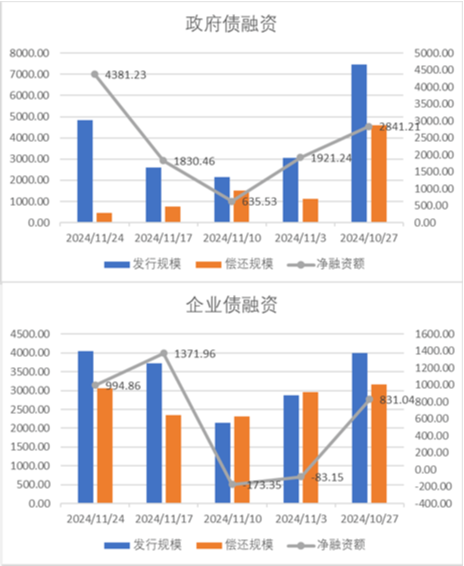

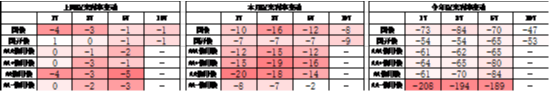

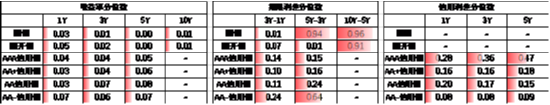

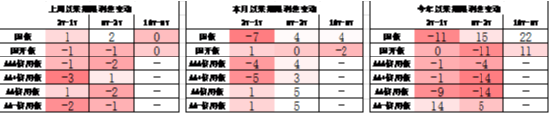

债券市场方面,上周主要债券中,信用债利率大体下行,其中5YAA下行5BP,下行幅度最大。同时利率债也整体小幅下行,不同期限下行4BP以内。虽然11月LPR并未调降,但市场在年内继续降准的预期下继续下行,同时基本面上高频数据也显示经济企稳仍存在一定波动,在此背景下债市收益率有所下行。往后看,随着政策出现了一定程度的转向,市场开始定价经济复苏,后续债市走势仍取决于政策实际效果。

数据来源:Wind,中加基金;截至2024年11月22日;分位数为过去5年分位数。

期限利差方面,上周利差大体收窄,30年国债利率降至2.26,大部分券种期限利差维持较低分位数区间。

数据来源:Wind,中加基金,截至2024年11月22日;信用利差为信用债与相同期限国开债之间的利差;分位数为过去5年分位数。

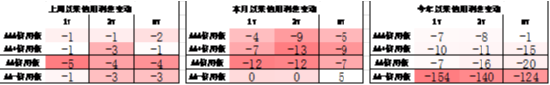

信用利差方面,上周信用债下行幅度更大使得信用利差收窄。历史来看,大部分信用债利差分位数维持中性偏低区间。

数据来源:Wind,中加基金;截至2024年11月22日。

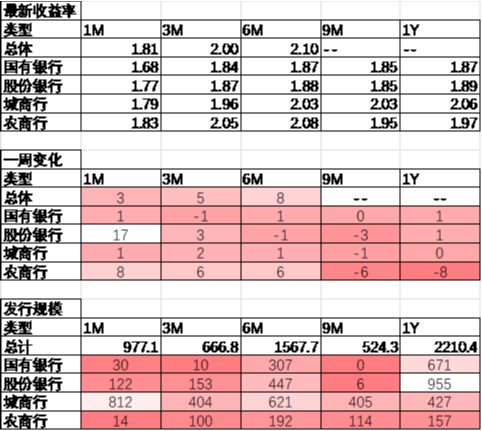

同业存单方面,上周发行利率大体上行,其中发行规模最多的1Y股份银行上行1BP,为1.89%;1M城商行上行1BP,为1.79%。

数据来源:Wind,中加基金;截至2024年11月22日。

美债方面,上周利率短端上行长端下行,其中1Y上行8BP,上行幅度最大;20Y下行3BP,下行幅度最大。PMI数据走强并打压降息预期,在此背景下美债利率大体上行。同时,随着美联储正式开启降息,后续关注国际政治环境扰动下美国经济能否平稳落地。

资产配置观点

国内政策继续出台,海外PMI维持韧性

本周,基本面数据进入真空期,同时消息面上化解隐形债务工作开始开展,地产政策也在继续出台,后续居民信心回升有望带动经济继续企稳,但这一过程需要时间,期间宏观数据仍会面临一定波动。海外方面,11月标普PMI数据出炉,其中服务业PMI仍然维持较强韧性,显示美国经济基本面维持偏强状态。降息预期方面,目前市场预期美联储将于12月降息25BP的概率为76.6%,而降息0BP的概率为23.4%,同时中性预期24年进行0.5次降息操作,较上上周减少0.1次。

数据来源:Wind,中加基金;截至2024年11月22日。

股票市场观点

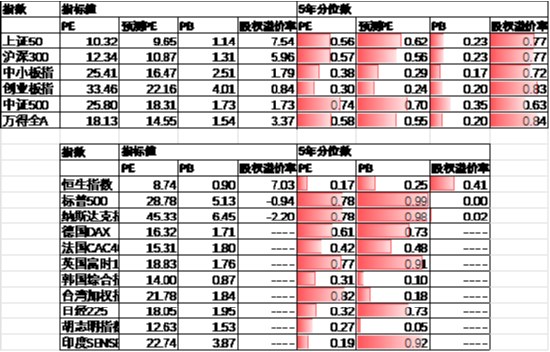

五年分位数角度,目前A股估值处于偏低水平。

近期万得全A预测PE14.55倍,处于55%分位水平,股权溢价率3.37%,处于84%分位水平。A股大幅回升后估值重新回到中性区间。

数据来源:Wind,中加基金;截至2024年11月22日。

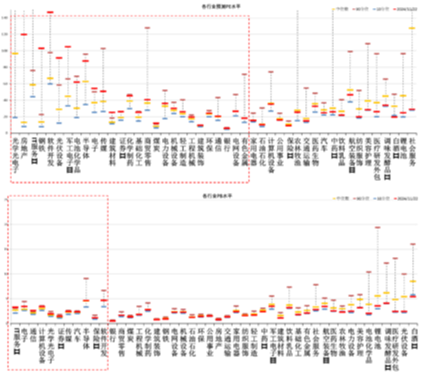

分行业看,预测PE约半数行业高于过去5年估值中位数,PB方面约四分之一行业高于过去5年估值中位数,电子、计算机、军工估值相对较高。

数据来源:Wind,中加基金;截至2024年11月22日;分位数为过去5年。

往后看,随着政策密集出台,顺周期板块相对占优,配置方向上关注:

1、存量房贷利率下调、个税减免等政策利好的内需相关板块。

2、特朗普交易利好的自主可控、军工、电子等相关主题。

债券市场观点

数据来源:Wind,中加基金;截至2024年11月22日。

中短期看,政策密集出台后市场风险偏好回暖,资金流出债市。虽然政策实际效果有待观察但由于汇率压力缓解政策空间加大,现阶段复苏逻辑无法证伪,债市仍面临一定波动,建议短期以风险规避策略为主。

风险提示:本材料的信息均来源于已公开的资料,对信息的准确性、完整性或可靠性不作任何保证。本材料中的观点、分析仅代表公司研究团队观点,在任何情况下本文中的信息或表达的意见并不构成实际投资结果,也不构成任何对投资人的投资建议和担保。任何媒体、网站、个人未经本公司授权不得转载。