原标题:多家银行加速处置! 来源:金融时报 记者:赵萌 临近年末,商业银行不良资产处置按下“加速键”。 银行业信贷资产登记流转中心(以下简称“银登中心”)官网显示,12月2日,即在...

手机扫码免费下载

纠错留言#多家银行加速不良资产处置!简介

原标题:多家银行加速处置!

来源:金融时报

记者:赵萌

临近年末,商业银行不良资产处置按下“加速键”。

银行业信贷资产登记流转中心(以下简称“银登中心”)官网显示,12月2日,即在12月份的第一个工作日,就有18笔银行机构的不良贷款转让“上架”,涉及建设银行、邮储银行、交通银行等国有大行,平安银行、招商银行等股份制银行,以及南京银行、甘肃泾川农村商业银行等城商行和农商行。

例如,平安银行于12月2日发布的2024年第109期(个人消费及经营性贷款)不良贷款转让公告显示,该不良资产项目包括292笔,涉及未偿还本息总额为5993.7万元,将于12月12日以线上公开竞价方式转让,起拍价为195万元,加价幅度为1万元。

实际上,银行加速处置不良资产从今年三季度就已经开始,“全员清收不停歇”“多措并举清不良”成为不少银行在下半年的重点工作。

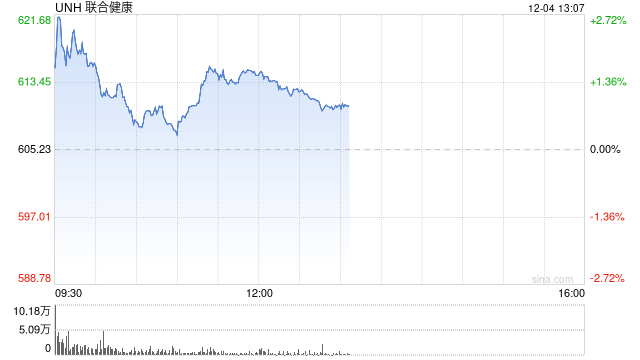

银登中心披露的数据显示,今年三季度,挂牌转让的不良贷款未偿本息及项目数均较上年同期显著增加。未偿本息达到826.2亿元,同比增长60.83%;项目数较上年同期增加101单至288单。

进入四季度后,10月初至11月末,商业银行不良贷款转让公告达到近200条,平均每天约有3个不良贷款项目被挂牌转让。同比来看,也较上年同期出现明显增长。

中国银行研究院研究员杜阳对此分析认为,“从宏观来看,我国经济处于恢复性发展阶段,需要银行持续加大信贷投放力度,一定程度上会带来不良资产增加的可能。”

数据显示,截至2024年三季度末,商业银行不良贷款余额共计3.38万亿元,同比增长4.72%,面临一定挑战。“通过加大不良资产处置力度,银行可以及时化解潜在风险,牢牢守住不发生系统性金融风险的底线,保证金融服务实体经济的可持续性。”杜阳认为。

值得关注的是,从处置的不良资产类型来看,以个人消费及经营性贷款、信用卡透支等为主。零售端的资产质量承压受到市场关注。

“今年以来,银行整体资产质量保持相对稳定的同时,受多种因素影响,零售贷款的不良资产风险呈现上升趋势,尤其是信用卡、个人消费贷、个人经营贷等成为零售贷款不良资产管控的重点领域。”国盛证券金融行业首席分析师马婷婷表示。

江苏银行11月28日发布的个人不良贷款转让项目公告显示,包括44.33万笔资产,均为信用贷款,涉及9万余户借款人,未偿本息总额为20.37亿元。个人不良资产包采用线上公开竞价方式转让,起始价低至1.58亿元,不足未偿本息总额的一折。

实际上,不良贷款密集挂牌转让表象之下,是部分商业银行正面临一定的资产质量压力。监管部门披露的数据显示,三季度,商业银行的不良贷款率为1.56%,环比持平,且较年初下降0.03个百分点。但分不同银行类型来看,不良贷款率走势则有所分化。

国家金融监督管理总局披露的今年三季度数据显示,大型商业银行不良率1.25%,股份制商业银行不良率1.25%,城市商业银行不良率1.82%,农村商业银行不良率3.04%,民营银行不良率1.79%。

值得一提的是,11月底,国家金融监督管理总局发布了《金融资产管理公司不良资产业务管理办法》(以下简称《办法》),不仅扩大了金融资产管理公司(AMC)可收购的金融不良资产范围,细化了管理流程,还强调了风险防控与合规经营的重要性。

业内人士表示,银行加速处置不良资产也是为了响应监管号召,不良资产供给将保持平稳增长趋势。“未来,商业银行将通过催收、协议处置、借新还旧、实现担保物权、法院诉讼、不良资产转让以及贷款损失税前扣除等更加多元化、市场化的方式处置不良资产,实现高质量发展。”杜阳表示。